Kinh doanh mà không nắm tình hình tài chính công ty cũng như làm việc quần quật suốt ngày sáng đêm mà không rõ sức khỏe mình ra sao. Là chủ doanh nghiệp, bạn cần biết rõ & sát sao tài chính của công ty mình. Vậy nhưng, các báo cáo tài chính khiến không ít người hoa mắt với quá nhiều thuật ngữ chuyên môn. Bạn cần nắm nhanh những chỉ số tài chính quan trọng mà không phải vất vả với hàng tá tài liệu dày cộm? Vậy hãy đọc ngay Series Báo cáo tài chính của CASK, mở đầu ngày hôm nay với những chỉ số quan trọng từ bảng cân đối kế toán – Balanced Sheet.

Trước tiên, chúng ta hãy nắm qua đôi chút về định nghĩa bảng cân đối kế toán: Bảng cân đối kế toán là bảng tóm tắt ngắn gọn về tài sản, nợ & vốn góp của công ty tại một thời điểm nhất định. Nó giúp công ty nắm bắt kịp thời những phát sinh về tài sản, nợ & vốn góp, tránh thất thoát.

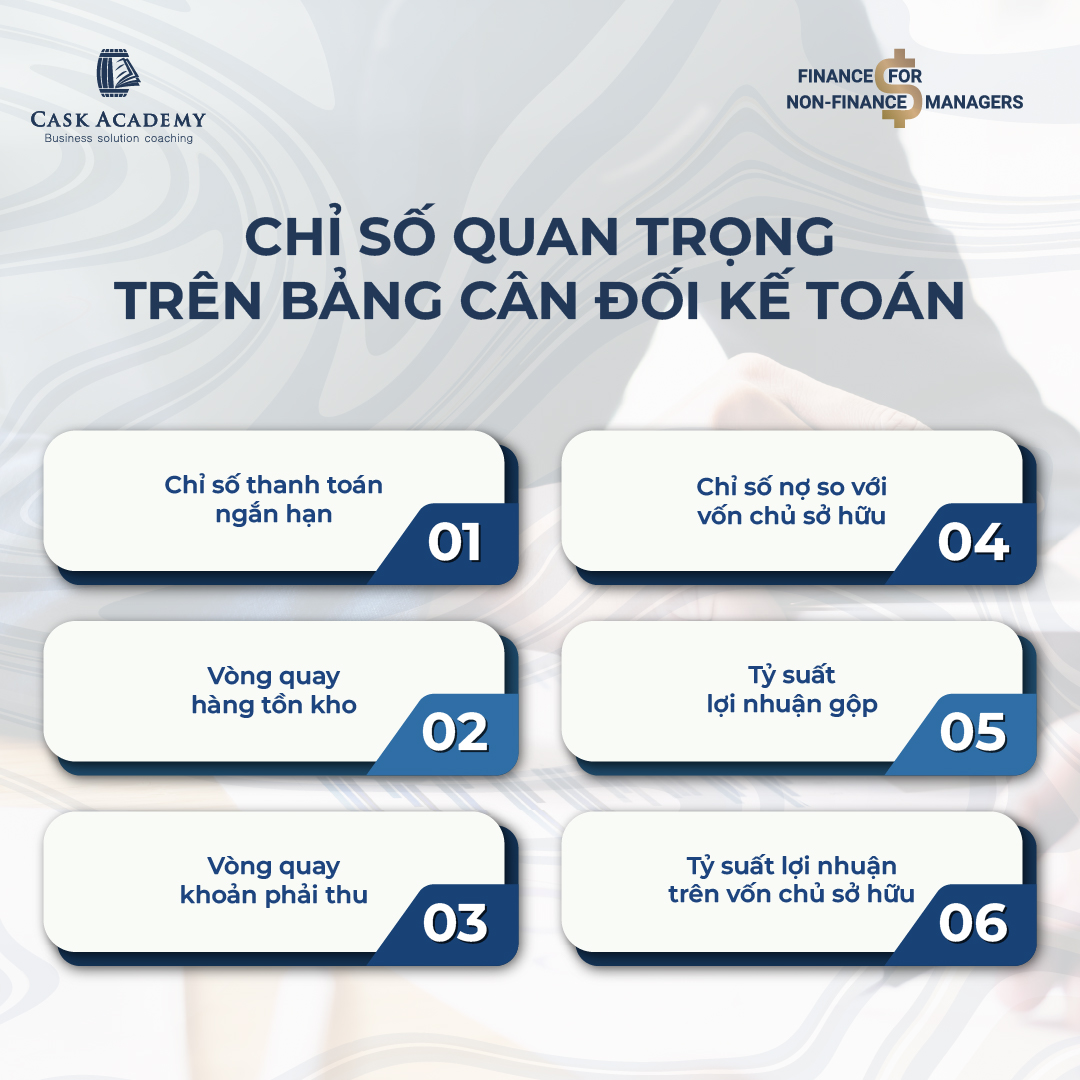

Bảng cân đối kế toán gồm nhiều khoản mục, được gọi là tài khoản. Để nắm tình hình tài chính, bạn không cần phải nắm rõ từng con số ở mỗi tài khoản, mà cần biết những chỉ số quan trọng – được tính toán dựa trên các số liệu tài khoản ấy. Các chỉ số cần nhất cho chủ doanh nghiệp bao gồm:

Các chỉ số quan trọng trên bảng cân đối kế toán

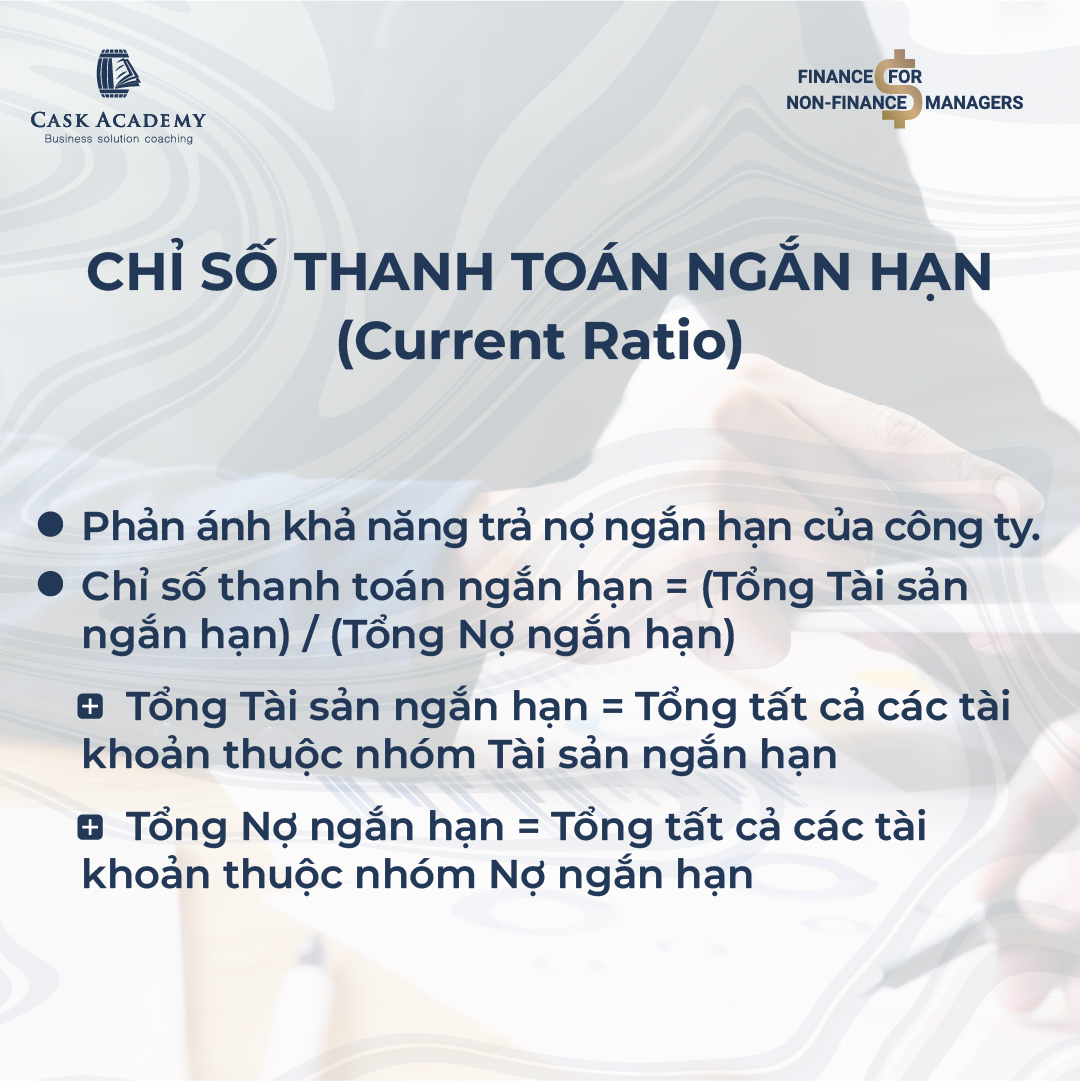

1. Chỉ số thanh toán ngắn hạn – Current Ratio

Chỉ số này phản ánh khả năng trả nợ ngắn hạn của công ty.

Chỉ số thanh toán ngắn hạn = (Tổng Tài sản ngắn hạn) / (Tổng Nợ ngắn hạn)

Trong đó:

- Tổng Tài sản ngắn hạn = Tổng tất cả các tài khoản thuộc nhóm Tài sản ngắn hạn.

- Tổng Nợ ngắn hạn = Tổng tất cả các tài khoản thuộc nhóm Nợ ngắn hạn.

Logic đằng sau chỉ số này khá đơn giản: nợ ngắn hạn là những món nợ bạn phải trả trong thời gian ngắn sắp đến; để trả những món nợ này, bạn phải dùng tài sản ngắn hạn – tức tiền mặt, hoặc những tài sản mà bạn có thể dễ dàng bán đi để thu hồi tiền mặt về cho bạn nhanh chóng. Tài sản dài hạn như nhà xưởng, văn phòng… không thể bán nhanh để có tiền mặt ngay.

Giống như mọi chỉ số tài chính: quá cao hay quá thấp đều có vấn đề. Nếu chỉ số này của bạn quá cao – nghĩa là tài sản ngắn hạn của bạn thật nhiều và nợ ngắn hạn lại thấp – bạn có thể yên tâm về khả năng trả nợ của mình, nhưng bù lại, bạn đang tồn đọng một lượng tiền mặt & tài sản tương đương tiền mặt quá lớn, chúng cứ nằm im trong két chờ bạn mang đi trả nợ chứ không sinh lợi thêm cho bạn; đó là một cái dở chứ không hay. Mặt khác, chỉ số này càng thấp, bạn càng khó trả nợ ngắn hạn.

Cân bằng mới là tốt, nhưng cân bằng cụ thể là bao nhiêu? Câu trả lời là tùy thuộc vào từng ngành hàng, bạn nên tham khảo chỉ số trung bình của ngành, hoặc chấp nhận thử, sai & sửa, dựa vào kinh nghiệm để điều chỉnh. Tuy nhiên, có những điểm giới hạn rất rõ ràng mà chúng ta có thể thấy ngay. Đối với chỉ số này:

- Nếu > 2: sử dụng vốn kém hiệu quả

- Nếu > 1 và < 2: trong vùng an toàn, cụ thể nên tham khảo trung bình ngành.

- Nếu < 1: khó trả nợ.

Chỉ số thanh toán ngắn hạn từ Balance Sheet

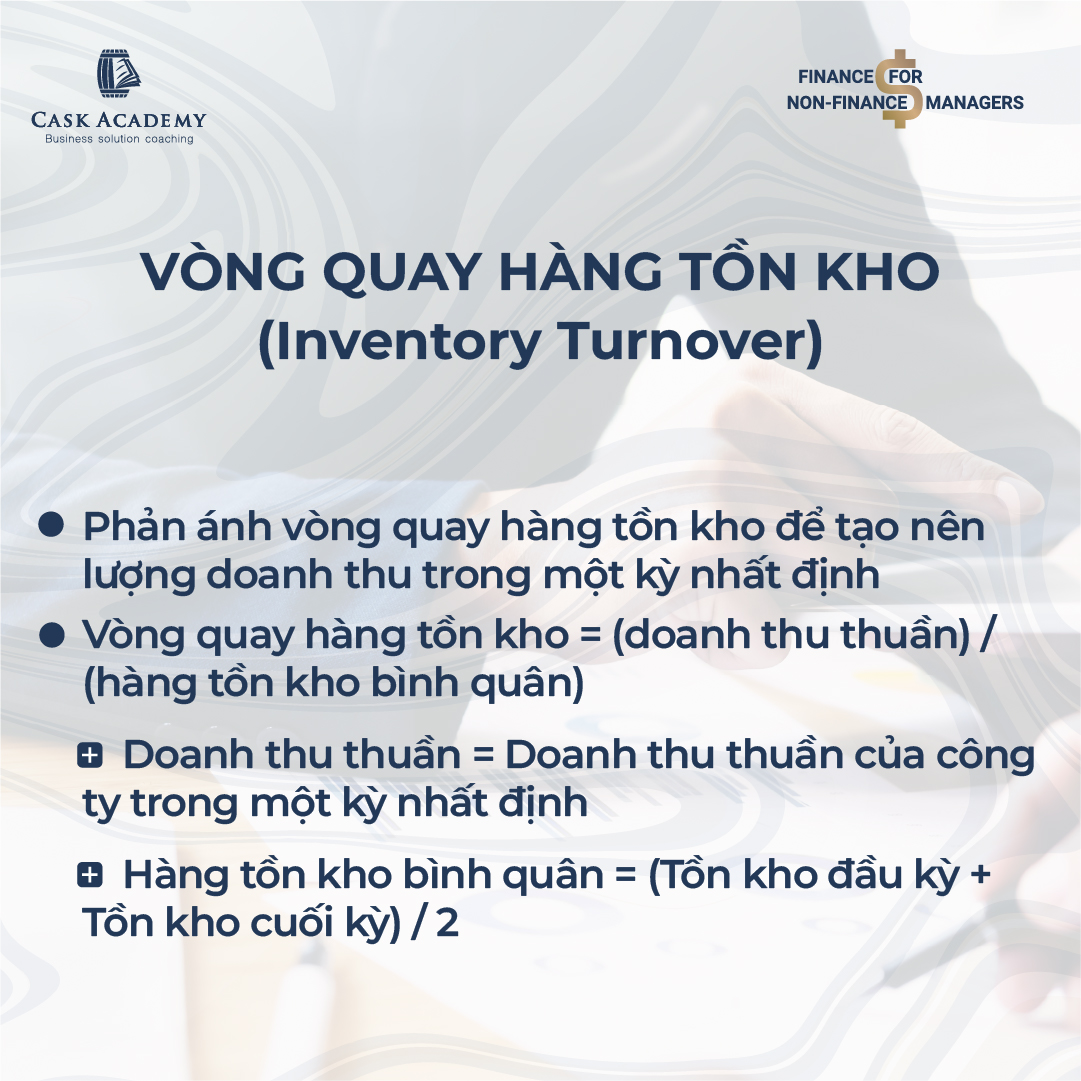

2. Vòng quay hàng tồn kho – Inventory Turnover

Chỉ số này phản ánh vòng quay hàng tồn kho để tạo nên lượng doanh thu trong một kỳ nhất định.

Vòng quay hàng tồn kho = (doanh thu thuần) / (hàng tồn kho bình quân)

Trong đó:

- Doanh thu thuần = Doanh thu thuần của công ty trong một kỳ nhất định.

- Hàng tồn kho bình quân = (Tồn kho đầu kỳ + Tồn kho cuối kỳ) / 2

Chỉ số này càng cao cho thấy công ty càng dễ bán hàng, hàng tồn kho ít bị ứ đọng và ngược lại. Tuy nhiên, chỉ này quá cao cũng có vấn đề, vì cho thấy doanh nghiệp tồn kho quá ít, khó đáp ứng thị trường nếu nhu cầu tăng cao đột biến vào các dịp đặc biệt.

Vòng quay hàng tồn kho từ Banlance Sheet

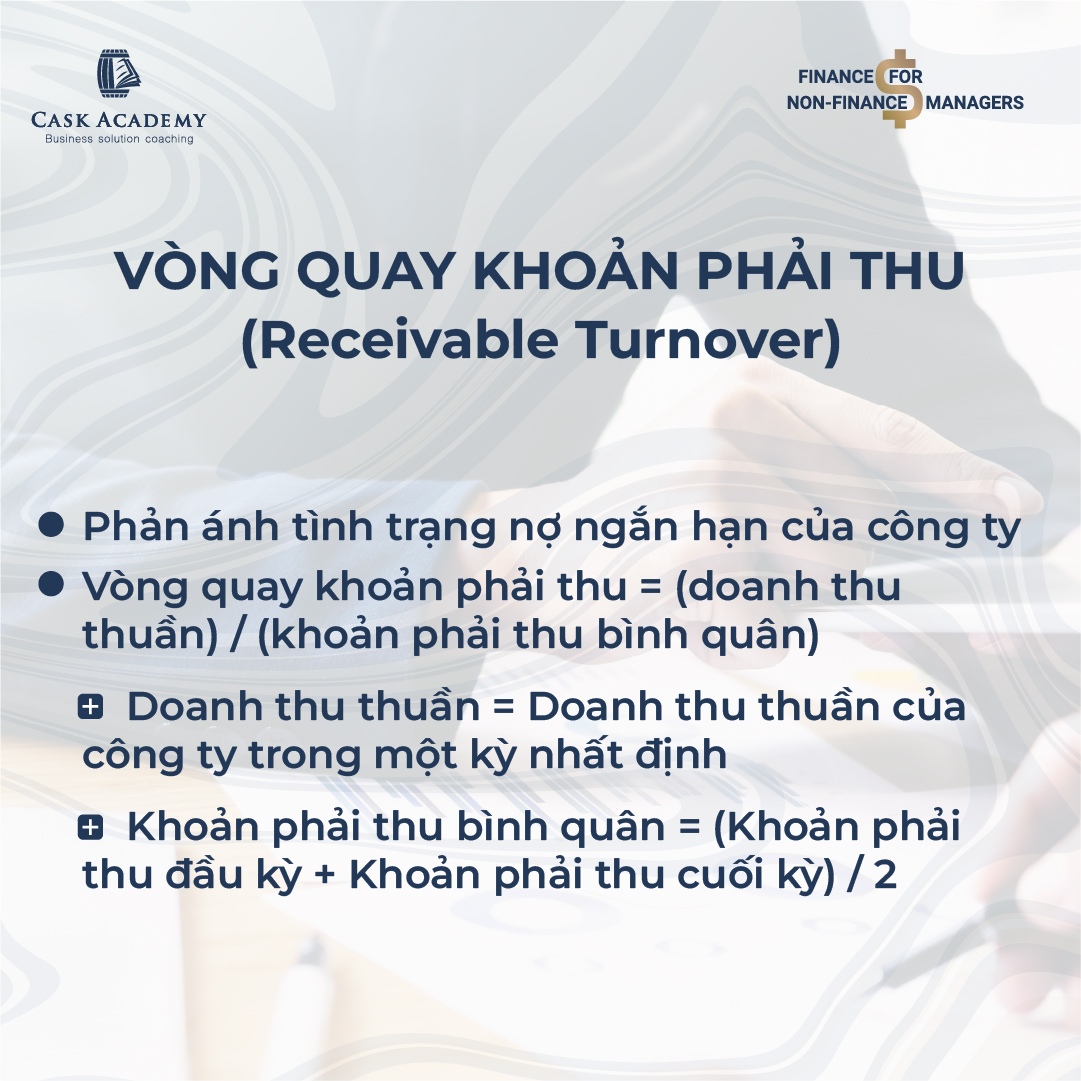

3. Vòng quay khoản phải thu – Receivable Turnover

Chỉ số này phản ánh tình trạng nợ ngắn hạn của công ty.

Vòng quay khoản phải thu = (doanh thu thuần) / (khoản phải thu bình quân)

Trong đó:

- Doanh thu thuần = Doanh thu thuần của công ty trong một kỳ nhất định.

- Khoản phải thu bình quân = (Khoản phải thu đầu kỳ + Khoản phải thu cuối kỳ) / 2

Trừ lĩnh vực bán lẻ ra thì khi bán hàng, bạn sẽ cho khách hàng thanh toán trễ một thời gian. Chỉ số trên càng cao cho thấy thời gian thanh toán trễ thấp, bạn ít gặp rủi ro về nợ xấu, hay thiếu dòng tiền vào và ngược lại. Tuy nhiên, chỉ số này quá cao có thể phản ánh công ty ít hỗ trợ đối tác về mặt thanh toán.

Vòng quay khoản phải thu từ Balance Sheet

4. Chỉ số nợ so với vốn chủ sở hữu – Total Debt to Equity

Chỉ số này phản ánh bạn vay vốn nhiều hay ít khi kinh doanh.

Chỉ số nợ so với vốn chủ sở hữu = (Tổng nợ) / (Vốn chủ sở hữu)

Trong đó:

- Tổng nợ = Tổng nợ trong một kỳ nhất định.

- Vốn chủ sở hữu = Vốn chủ sở hữu trong một kỳ nhất định.

Chỉ số này càng cao cho thấy bạn càng ít vay nợ khi kinh doanh, và ít phải lo lắng về nghĩa vụ trả nợ - nhất là khi tình hình không được sáng sủa. Nhưng ngược lại, nếu bạn làm ăn tốt mà không vay thêm vốn là bạn đang bỏ lỡ cơ hội phát triển nhanh và tăng thêm lợi nhuận.

Chỉ số nợ so với vốn chủ sở hữu

5. Tỷ suất lợi nhuận gộp – Gross Margin

Chỉ số này phản ánh một phần nội lực tài chính của bạn.

Tỷ suất lợi nhuận gộp = (Lợi nhuận gộp) / (Doanh thu thuần)

Trong đó:

- Lợi nhuận gộp = Lợi nhuận gộp trong một kỳ nhất định.

- Doanh thu thuần = Doanh thu thuần trong một kỳ nhất định.

Lợi nhuận gộp rất quan trọng đối với doanh nghiệp, vì nó trang trải các chi phí kinh doanh khác như lãi vay, chi phí bán hàng, chi phí quản lý… Tỷ suất này càng cao cho thấy bạn ít phải chịu áp lực bán hàng hơn và ngược lại.

Tỷ suất lợi nhuận gộp từ Balnace Sheet

6. Tỷ suất lợi nhuận trên vốn chủ sở hữu – Return on Equity

Tỷ suất này phản ánh khả năng sinh lời từ vốn chủ sở hữu.

Tỷ suất lợi nhuận trên vốn chủ sở hữu = (Lợi nhuận sau thuế) / (Vốn chủ sở hữu bình quân)

Trong đó:

- Lợi nhuận sau thuế = Lợi nhuận sau thuế trong một kỳ nhất định.

- Vốn chủ sở hữu bình quân = (Vốn chủ sở hữu đầu kỳ + Vốn chủ sở hữu cuối kỳ) / 2

Chỉ số này càng cao cho thấy khả năng sinh lời từ vốn chủ sở hữu càng cao, doanh nghiệp làm ăn càng hiệu quả. Tuy nhiên, bạn cần đối chiếu với số liệu nợ của doanh nghiệp, vì chỉ số này cao cũng có thể do doanh nghiệp vay quá nhiều để kinh doanh, nên vốn chủ sở hữu có tỷ trọng thấp.

Tỷ suất lợi nhuận trên vốn chủ sở hữu

Trên đây là 6 chỉ số tài chính cơ bản, nhưng vẫn đủ giúp bạn nắm bắt tình hình chung của một doanh nghiệp. Hãy tận dụng chúng để luôn rõ biết sức khỏe tài chính của mình.

Tham khảo Khóa học“Finance for Non-Finance Managers”nhằm trang bị năng lực hiểu các loại chi phí của Marketing, Trade Marketing & Sales dưới lăng kính của người quản lý tài chính, nắm vững các công cụ quan trọng giúp tối ưu hoá lợi nhuận sản phẩm, các nhóm sản phẩm và toàn bộ doanh nghiệp, quản lý tài chính để xây dựng ngân sách Marketing, Trade Marketing và mở rộng kênh phân phối, thiết kế được Business Case tài chính trước khi tung sản phẩm mới.

Khóa học Finance for Non-Finance Managers tại CASK

"FINANCE FOR NON-FINANCE MANAGERS – Khóa học đặc biệt về Tài chính ứng dụng cho Brand - Trade - Sales"

► ĐĂNG KÍ NGAY tại: https://www.cask.vn/business/finance

► Thời lượng: 2 ngày (4 buổi)

► Khai giảng ngày: 20/04/2024

► Hình thức học:

- Offline tại Cask Academy - Quận 1, TP.HCM

- Online - Microsoft Teams (Ưu đãi 30% học phí)

Liên hệ CASK để nhận được tư vấn !!!

Hãy liên hệ CASK qua hotline: 0899 189 198 hoặc inbox trực tiếp cho Fanpage CASK: https://m.me/cask.vn để nhận được tư vấn miễn phí!!!

NHANH TAY ĐĂNG KÝ ĐỂ NHẬN NGAY ƯU ĐÃI HẤP DẪN TỪ CASK, BẠN NHÉ!